专题:科技巨头财报不佳引发恐慌抛售 美股暴跌

来源:华尔街见闻

今天降息预期再次被推高,预计2025年将出现四次全面降息(而2024年降息2或3次的可能性为50%)

科技股业绩不及预期带崩美股大盘

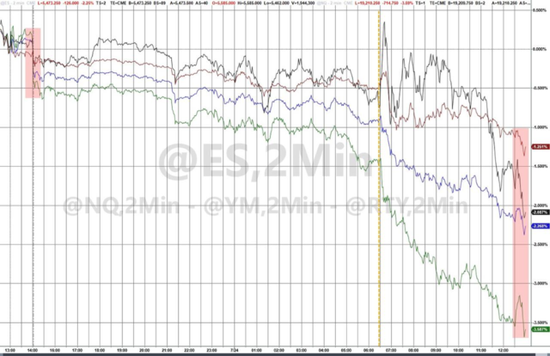

7月24日周三,科技巨头特斯拉及谷歌业绩不及预期,投资者失望离场带动科技股齐跌,拖累美股主要股指一路狂泻。

科技股为主的纳指和纳指100一度跌超3.6%,创2022年12月以来最大盘中跌幅,标普500大盘日低跌超2.4%,蓝筹股汇聚的道指最深跌近1.4%,罗素2000小盘股指最低跌超2.1%。

截至收盘,美股主要股指全线下跌,尾盘加速跳水:

标普500指数收跌128.61点,跌幅2.31%,创2022年12月以来最差单日表现,报5427.13点。道指收跌504.22点,跌幅1.25%,报39853.87点。纳指收跌654.94点,跌幅3.64%,报17342.41点。

纳斯达克100跌3.65%,创2022年以来最大单日跌幅;

道指跌幅相对最小,但仍跌超1.2%

标普500指数的11个板块多数收跌。信息技术/科技板块收跌4.14%,可选消费板块跌3.89%,电信板块跌3.76%,工业板块跌2.17%,房地产、原材料、金融板块至少跌1.19%跌幅最小,能源板块则涨超0.2%,保健板块涨超0.8%,公用事业板块涨超1.1%。

在投研策略上:

根据媒体汇编数据,上周标普500指数相对于200日移动均线一度高出15%,且偏离幅度堪比历史极值,大于2018年初大跌前。在近期历史中,也只有在2009年3月全球金融危机后的低点之后、2011年2月的高点,以及2021年疫情后的低点之后,才出现过更大的偏离幅度。

Financial Enhancement Group技术分析师兼投资组合经理Andrew Thrasher表示,虽然这并不一定意味着市场即将崩盘,但对于担心科技股估值过高和集中度风险的投资者来说,这是一个警示信号。我们对资金流入小盘股等表现落后板块感到鼓舞,但最大的问题是,六支股票仍占标普500指数的30%左右。如果资金很快从这些成长股向其他领域轮动,那么整体指数在短期内将很难维持上升趋势。

“科技七姐妹”全军覆没,总市值较10日前峰值缩水近1.75万亿美元。特斯拉收跌12.33%,创2020年9月以来最大单日跌幅。

Mag7遭遇了2022年10月以来的最大单日跌幅

芯片股全线溃败。费城半导体指数跌5.41%;行业ETF SOXX跌5.32%;英伟达两倍做多ETF跌13.24%。

ASM国际ADR跌超12.2%,超微电脑跌超9.1%,Arm控股跌约8.2%,阿斯麦ADR跌超6.4%,AMD跌约6.1%,台积电ADR跌5.9%,格芯跌超3.8%,美光科技跌约3.5%,希捷科技则收涨超4%。

AI概念股哀鸿遍野。BullFrog AI跌11.71%,“英伟达概念股”Serve Robotics跌8.94%,甲骨文跌3.03%,Snowflake跌5.26%,Palantir跌7.67%,CrowdStrike跌3.99%,BigBear.ai跌0.65%,英伟达概念股SoundHound跌7.89%,戴尔跌7.73%。

中概股指多数下跌。纳斯达克金龙中国指数(HXC)跌1.93%,ETF中,中国科技指数ETF(CQQQ)跌2.13%,中概互联网指数ETF(KWEB)收跌2.10%。

热门中概股中,蔚来跌4.02%,小鹏汽车跌4.17%,极氪跌7.73%,理想汽车跌4.61%,哔哩哔哩跌2.56%,京东跌1.64%,腾讯控股(ADR)跌1.49%,阿里巴巴跌0.39%,百度跌1.79%,拼多多跌0.91%,而网易涨1.16%。

投资者权衡地区银行和美国科技公司的业绩,欧洲股市集体下跌,结束两日连涨:

泛欧Stoxx 600指数收跌0.61%,报512.30点。欧元区STOXX 50指数收跌1.12%,报4861.87点。

德国DAX 30指数收跌0.92%。法国CAC 40指数收跌1.12%。意大利富时MIB指数收跌0.48%。英国富时100指数收跌0.17%。荷兰AEX指数收跌1.26%。西班牙IBEX 35指数收跌0.02%。

欧洲半导体概念股多数收跌,奢侈品牌几乎全线收跌:

芯片股中,ASM国际收跌9.43%,BE半导体实业公司跌8.49%,阿斯麦控股跌超4.6%,德国爱思强跌2.9%,英飞凌跌超1.4%,意法半导体跌0.43%,Soitec则涨2.45%。

奢侈品牌中,LVMH集团收跌4.66%,人头马君度跌4.6%,开云集团跌4.54%,雨果博斯、爱马仕、博柏利、瑞士历峰集团、保乐力加也跌3.42%-1.54%。

两年期美债收益率跌超8个基点,收益率曲线趋陡,前“美联储三把手”杜德利希望美联储降息

尾盘时,对货币政策更敏感的两年期美债收益率跌8.13个基点,报4.4101%,盘中交投于4.4934%-4.3750%区间。美国10年期基准国债收益率涨2.15个基点,报4.2720%,盘中交投于4.2076%-4.2877%区间。

美债收益率曲线趋陡,10至30年期美债收益率涨幅均扩大。5年期和30年期美债收益率利差创2023年5月份以来新高。

欧元区基准的10年期德债收益率涨0.5个基点,报2.444%,盘中交投于2.408%-2.455%区间,北京时间16:00发布欧元区PMI数据后,刷新日低,随后反弹。两年期德债收益率跌6.4个基点,刷新日低至2.651%,全天处于下跌状态、整体呈现出震荡下行走势。

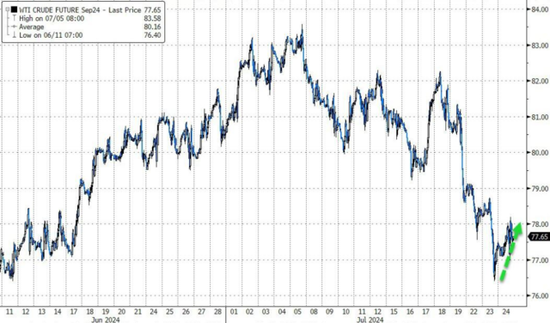

美国EIA原油库存下降、汽油需求上升,加拿大野火,以及9月降息前景,支撑油价反弹逾0.8%且告别四日连跌

美元走软提振油价。WTI 9月原油期货收涨0.63美元,涨幅约0.82%,报77.59美元/桶。布伦特9月原油期货收涨0.70美元,涨幅约0.86%,报81.71美元/桶。

美油延续日内稍早涨幅且在美股午盘加速上涨,最高涨近1.6%升破78美元整数位,布油最高涨超1.5%涨破82美元整数位。

油价从反弹但仍接近六周低点

美国能源信息署(EIA)称,截至7月19日当周,美国原油库存下降370万桶(降至2月份以来新低),汽油库存下降560万桶。市场汽油供应量(反映需求量)每天增加67.3万桶。高盛指出,尽管加拿大的石油产量依然稳定,但野火季节最严重的时期即将到来,可能对石油供应构成风险。

分析指出,由于原油库存下降、汽油需求上升,以及加拿大野火加大了供应中断的风险,支撑油价反弹。

美国8月天然气期货跌3.20%,报2.117美元/百万英热单位。欧洲基准的TTF荷兰天然气期货涨3.16%,报32.621欧元/兆瓦时;ICE英国天然气期货尾盘涨2.21%,报80.76便士/千卡。

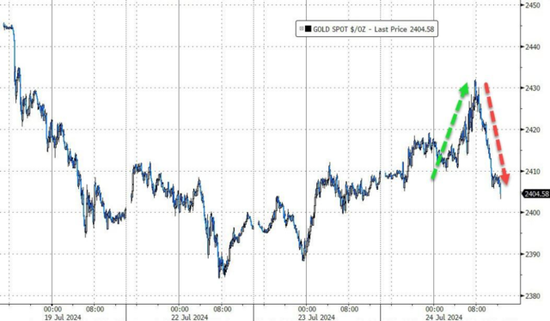

交易员聚焦经济数据,市场完全定价9月降息,以及印度黄金需求增加,支撑金价两日连涨

美元和美债收益率携手走低支撑贵金属价格。COMEX 8月黄金期货尾盘微涨0.06%至2408.7美元/盎司,打破四日连跌趋势,COMEX 9月白银期货尾盘跌0.53%至29.175美元/盎司。

现货黄金价格全天维持涨势,美股盘前持续拉升,美股早盘刷新日高时涨超0.9%并攀升至2430美元/盎司上方,但随后几乎回吐多数涨幅,下逼2400美元/盎司关口,美股收盘时仅微幅上涨。

现货白银在美股盘前震荡上行,早盘刷新日高时涨幅超过0.7%。但随后直线跳水转跌,尾盘时刷新日低,跌超0.9%并跌破29美元/盎司关口。

黄金在美国交易时段被抛售,但最终基本收盘持平

有分析指出,目前对金价最大利好的是降息前景,市场聚焦本周经济数据,并坚信美联储今年开始降息,美元走软支撑金价走高。此外,印度将黄金和白银的进口关税从15%削减至6%也有助增加金银需求,为金价筑基。

伦敦工业基本金属连续多日多数下挫。经济风向标“铜博士”收跌62美元,报9104美元/吨。伦锌收跌4美元,报2685美元/吨。伦铅收跌16美元,报2044美元/吨。伦镍收跌194美元,跌幅1.21%,报15827美元/吨。而伦锡收涨372美元,涨幅超过1.26%,报29790美元/吨。伦铝收涨6美元,报2300美元/吨。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李桐 股票配资平台开户